Lesedauer: 19 Min.

Lesedauer: 19 Min.

Das Wort „Due Diligence“ mag auf den ersten Blick technisch und kompliziert erscheinen, doch hinter diesem Begriff verbirgt sich ein Konzept, das für viele Geschäftstransaktionen von zentraler Bedeutung ist. Es handelt sich um den systematischen Prozess der eingehenden Prüfung eines Unternehmens oder Projekts vor einer bedeutenden Investition oder Akquisition.

Das Wichtigste in Kürze

- Definition und Bedeutung: Due Diligence ist ein systematischer Prozess zur gründlichen Prüfung eines Unternehmens vor einer bedeutenden Investition oder Akquisition, vergleichbar mit dem Blick unter die Motorhaube bei einem Gebrauchtwagenkauf.

- Zielsetzung: Durch die Due Diligence sollen alle Chancen und Risiken eines Unternehmens identifiziert werden, um informierte Kaufentscheidungen zu treffen und unerwartete Nachteile zu vermeiden.

- Durchführung: Die Prüfung wird üblicherweise von spezialisierten Anwalts- und Steuerberatungskanzleien durchgeführt, kann jedoch erhebliche Kosten verursachen.

- Dauer der Prüfung: Die Dauer einer Due Diligence hängt von der Größe der zu prüfenden Firma ab und wird durch Vereinbarungen zwischen den beteiligten Parteien bestimmt.

- Arten der Due Diligence: Es gibt verschiedene spezialisierte Formen der Due Diligence, darunter finanzielle, technische, rechtliche, Markt- und Personalprüfungen, die sich nach dem jeweiligen Branchenfokus richten.

Was ist eine Due-Diligence?

Der Begriff “Due Diligence” stammt aus dem Englischen und bedeutet so viel wie “die gebotene Sorgfalt”. Unter einer Due Diligence oder genauer einer Due-Diligence-Prüfung wird daher die genaue Prüfung eines Objekts vor dem Kauf durch den Interessenten verstanden. Es handelt sich also gewissermaßen um den Blick unter die Motorhaube beim Gebrauchtwagenkauf, mit dem Ziel, alle Chancen und Risiken ausfindig zu machen.

Welche Punkte bei einer Due-Diligence-Prüfung kontrolliert werden, finden Sie nachfolgend in mehreren Checklisten.

Due – Diligence – Online Checkliste

Due – Diligence – Checkliste PDF

Due – Diligence – Checkliste Excel

Zentrale Fragen zur Due Diligence

Warum macht man eine Due Diligence?

Die Due Diligence ist die Prüfung auf Herz und Nieren einer Firma. Sie hilft dem Firmenkäufer ein besseres Verständnis über die Firma zu geben, die er/sie kaufen möchte.

Was kostet eine Due Diligence?

Normalerweise führen größere Anwaltskanzleien und Steuerberatungsgesellschaften eine Due Diligence durch. Diese können schnell im hohen fünf-sechs stelligen € Bereich liegen.

Wie lange dauert eine Due Diligence?

Dies hängt sehr von der Größe einer Firma ab. Grundsätzlich gibt es Vorgaben bzw. die beiden Parteien einigen sich darauf, bis wann eine Due-Diligence-Prüfung zu erfolgen hat.

Wer führt eine Due Diligence durch?

Dies sind meistens Anwalts-/ Steuerberatungskanzleien, die auf die Beratung Unternehmenskäufen und – verkauf spezialisiert sind.

Welche Formen einer Due Diligence gibt es?

Für jede Branche, die eine Firma abdeckt, gibt es spezifische Due-Diligence-Formen. Darüber hinaus gibt es eine Finanz-, Technik-, Personal-, Markt-, Strategie-, Vertriebs-, Rechts-Due-Diligence. etc.

Für den Firmenkauf oder Firmenverkauf sowie für die Unternehmensnachfolge ist die Due Diligence (DD) von höchster Wichtigkeit.

15-seitiger Bewertungsreport – kostenlos

Wissen Sie, wie viel Ihr Unternehmen wert ist?

Jetzt ohne Risiko in wenigen Minuten herausfinden.

Formen der Due-Diligence-Prüfungen

Je nachdem, wer die DD durchführt, kann in eine Buy-Side-Due-Diligence durch den Käufer und in eine Vendor-Due-Diligence durch den Verkäufer unterschieden werden.

Während der Käufer im US-amerikanischen aufgrund fehlender Haftungsregeln für den Verkäufer dazu gezwungen ist, den Kaufgegenstand genau zu prüfen, tut er es nach deutschem Recht in erster Linie aus dem eigenen Interesse heraus, keinen zu hohen Preis für die Firma zu bezahlen. Er will versteckte Chancen und Risiken erkennen und in die Bewertung einfließen lassen.

Der Verkäufer führt den Prozess hingegen durch, um sich auf die DD durch den Käufer optimal vorzubereiten. Durch die Prüfung erkennt er noch Lücken oder Schwachstellen vor der echten Due-Diligence-Prüfung und kann diese noch rechtzeitig schließen oder beheben.

Wie Sie nachstehend erkennen können, gibt es Teilbereiche in der DD. Neben diesen beispielhaft genannten gibt es noch zahlreiche weitere Formen wie HR-Due Diligence etc. Bestandteil jeder Prüfung, unabhängig des Unternehmens, ist die Prüfung der Chancen und Risiken.

- Praktisch immer wird eine Financial Due Diligence durchgeführt, bei der die letzten 3-5 Jahresabschlüsse und dazugehörige Unterlagen wie BWAs, Summen- und Saldenlisten und genauere Auswertungen eines ggf. vorhandenen Controllings (Deckungsbeitragsrechnungen, Kostenstellen- und Profit-Center-Berichte usw.) analysiert werden.

- Eng damit verbunden ist die Tax Due Diligence, bei der durch Sichtung der letzten Steuererklärungen, Steuerbescheide und Berichte über Steuerprüfungen das Risiko von Steuernachzahlungen ermittelt werden soll.

- Im Rahmen der Legal Due Diligence werden alle rechtlichen Chancen und Risiken untersucht, das kann natürlich sehr umfangreich sein. Dazu zählt die Auflistung und Kontrolle aller Verträge, von Miet- über Arbeits- bis hin zu Lieferverträgen und AGB.

- Es gibt noch eine ganze Anzahl weiterer Prüfbereiche, so z.B. die Strategic-, Operational-, Commercial-, HR-, IT-, Intellectual Property- und die Environmental Due Diligence.

Letztendlich wird Dauer und Umfang eines solchen Prozedere immer zwischen Käufer und Verkäufer abgestimmt und vom Verkäufer dafür ein sogenannter Datenraum zur Verfügung gestellt. Die Offenlegung aller Daten gegenüber einem externen Käufer bedeutet für den Verkäufer immer ein großes Risiko. Deshalb wird der Zugang zum Datenraum nur für eine bestimmte Zeit gewährt und auch erst nach der Unterzeichnung eines Letter of Intent (LoI), der das wirkliche Kaufinteresse dokumentiert.

Zu Dauer und Umfang sei auch noch gesagt, dass die DD wesentlich kleiner ausfallen wird, sofern es sich um einen Management Buy Out (MBO) handelt. Hier übernimmt das bestehende Management die Gesellschaft. Da das Management das Unternehmen sehr gut kennt, erübrigen sich viele Prüfpunkte.

Im Gegensatz dazu wird die DD noch umfangreicher bei einer Firmenübernahme durch einen Management Buy-In. Da hier mehrere externe Manager, oft auch in Partnerschaft mit einem Private Equity Fond, alles genau unter die Lupe nehmen, kann der Umfang sehr viel größer ausfallen

Die DD ist ein wesentlicher und komplexer Vorgang im Laufe eines Unternehmensverkaufs. Von ihrem Verlauf hängt ab, ob im Anschluss die Verhandlung über den Kauf aufgenommen oder abgebrochen wird. Werden die Verhandlungen aufgenommen, gehen beim Käufer die Erkenntnisse aus der DD in seine Bewertung der Unternehmung und somit in sein Kalkül ein, welchen Preis er maximal zu zahlen bereit ist.

Interview mit Prof. Dr. Holger Wassermann

Folgende Punkte werden in dem Interview besprochen:

- Was ist eine DD?

- Wozu dient diese?

- Welche Unterlagen sind relevant?

- Nennung wichtiger DD-Arten wie z. B. HR-DD, Cultural-DD, IT-DD etc.

- Was ist wenn einer der Parteien, Verkäufer oder Käufer nicht bereit ist, die Informationen bereitzustellen?

Due Diligence Checklisten geben hilfreiche Anhaltspunkte zu den nötigen Informationen, um erfolgreichen ein Unternehmen kaufen zu können. Eine solche Checkliste sollte lediglich als Orientierung verstanden werden. Es verschafft den Überblick bzgl. der bereitzustellenden Dokumente, Verträge und Unterlagen.

WICHTIG: Jeder Unternehmensverkauf ist individuell. Holen Sie sich auf jeden Fall professionelle Hilfe bei der Vorbereitung, gerade in Bezug auf die Vollständigkeit einer solchen Due Diligence Checkliste bzw. welche Maßnahmen letztendlich für Sie im Rahmen der DD wirklich von Nöten sind.

Die folgende Checkliste basiert auf:

Hölscher/Nestler/Otto (2007): Handbuch Financial Due Diligence: Professionelle Analyse deutscher Unternehmen bei Unternehmenskäufen

Checkliste: Bilanzierung und Steuern (Financial & Tax Due Diligence)

- Steuer- und Handelsbilanzen der letzten 3-5 Jahre (Einzelabschlüsse)

- Berichte des Wirtschaftsprüfers/ Steuerberaters an das Management, sofern vorhanden

- Monats- und Quartalszahlen des laufenden Geschäftsjahres im Vergleich zum jeweiligen Monat des Vorjahres

- Nachvollziehbare Bereinigung der vorgelegten Abschlüsse und außerordentliche Größen

- Finanzplanungen, Budgetierungen, Erläuterungen von Soll/ Ist-Abweichungen

- Bilanzierungs- und Bewertungsrichtlinien, sofern nicht aus den Bilanzen ersichtlich

- Steuererklärungen und Steuerbescheide der letzten 3 Jahre

- Berichte und Ergebnisse der letzten Betriebsprüfung

- Steuerzahlungen und Steuererstattungen der letzten drei Jahre

- Darstellung der Bewegungen im Eigenkapital (Ausschüttung, Thesaurierung, Versteuerung)

- Erläuterungen von Intercompany-Beziehungen

- Cash-Flow-Rechnungen, soweit sie nicht aus den Abschlüssen hervorgehen

- Anlagenverzeichnis (soweit nicht im Jahresabschluss in ausreichender Form enthalten)

- Ergebnisse der Inventur des letzten Jahres inklusive Vorschriften zur Bewertung des Vorratsvermögens

- Darstellung der Veränderungen des Vorratsvermögens über die letzten drei Jahre

- Besonderheiten zur Entwicklung des Vorratsvermögens

- Erläuterungen zur Ermittlung und Verbuchung von Bestandsveränderungen

- Darstellung von Abwertungen und Abschreibungen im Anlage- und Umlaufvermögen

- Analyse der Rückstellungen

- Altersstruktur der Forderungen, Bewertung von Forderungen, Forderungsmanagement

- Darstellung der sonstigen Vermögensgegenstände

- Liste der Top-10 Schuldner der letzten 3-5 Jahre bis heute

- Forderungsausfälle der letzten 3-5 Jahre

- Darstellung der Verbindlichkeiten aus Lieferungen und Leistungen sowie sonst. Verbindlichkeiten einschließlich Steuerverbindlichkeiten

- Liste der Top-10 Gläubiger der letzten 3-5 Jahre bis heute

- Verteilung des Rohertrages auf Geschäftsfelder, soweit sinnvoll

- Ggf. Deckungsbeitragsrechnung nach Geschäftsfeldern und Produktgruppen

- Ggf. Deckungsbeitragsrechnung nach Kunden und Vertriebswegen

Checkliste: Finanzierung (Financial Due Diligence)

- Liste aller Bankverbindungen mit Kontonummern, Bankdarlehen und deren Besicherung, Kontokorrentlinien, Avallinien

- Liste aller erhaltenen Darlehen (inklusive Gesellschafterdarlehen) mit Darlehensverträgen

- Darstellung der Wechselverbindlichkeiten

- Sicherheitsübertragungen

- Darstellung aller gewährten Bürgschaften, Garantien für Dritte (einschließlich Gesellschafter),

- Darstellung aller von Dritten zugunsten des Unternehmens übernommenen Bürgschaften, Garantien, Grundschulden, Sicherheitsübertragungen

- Auflistung aller ausgereichten Darlehen (an Mitarbeiter, Gesellschafter etc.) mit Darlehensverträgen

- Besserungsscheine

- Darstellung von Subventionen und Zuschüssen sowie deren Rückzahlungsverpflichtungen

Checkliste: Markt und Wettbewerb (Commercial/Business/Management Due Diligence)

- Berichte von Beratungsunternehmen und erstellte Marktstudien

- Verbände und Verbandsberichte der letzten Jahre

- Marktvolumina und Marktwachstum nach Geschäftsfeldern und Regionen

- Profile (Geschäftsmodell, strategische Positionierung, Fertigungsstandorte, Größe, Produktspektrum, Qualität, Preise, etc.) der Wettbewerber nach Geschäftsfeldern und Regionen

- Wesentliche Marktveränderungen der vergangenen Jahre (z.B. Konsolidierung, neue Wettbewerber, Konkurse, etc.)

- Einschätzung der Erfolgsfaktoren nach Geschäftsfeldern

- Wachstumschancen in den bestehenden und ggf. neuen Geschäftsfeldern

- Mögliche Markt- und Wettbewerbsrisiken (insbesondere auch Regulierungsfragen)

Checkliste: Marketing, Vertrieb, Service (Operational/Business/ Management Due Diligence)

- Darstellung der Vertriebsorganisation

- Status der nationalen und internationalen Vertriebspartner (Handelsvertreter), sofern vorhanden

- Qualifikation und Ausbildungsprofil der Vertriebsmitarbeiter

- Verlust von Vertriebsmitarbeitern in den letzten 18 Monaten

- Auflistung der Top-30 Kunden nach Umsatz und Ergebnisbeitrag für das laufende Jahr, der Top-10 Kunden für die letzten drei Geschäftsjahre; dabei auch Darstellung möglicher Verflechtungen der Kunden (z.B. Konzernzugehörigkeit)

- Struktur der Produkt-Umsätze nach EUR und Stück der letzten 3-5 Jahre bis heute

- Sofern vorhanden, Handelsvertreter mit Umsätzen Dauer der Tätigkeit für „Zielunternehmen“, Provisionsmodelle, Ausgleichsansprüche

- Umsatzaufteilung der letzten 3-5 Jahre bis heute nach Regionen

- Generelle Provisionsregelungen und Einzelvereinbarungen mit Vertriebspartnern

- Marketing- und Verkaufsunterlagen, Broschüren

- Preislisten und Rabattpolitik

- Darstellung der Geschäftsbeziehungen zu verbundenen Unternehmen mit Umsatz und Ergebnisbeitrag

- Kalkulation bei Verkäufen

- Erläuterung der Service-Aktivitäten

Checkliste: Einkauf, Beschaffung, Logistik (Business Due Diligence/ Management Due Diligence)

- Einkaufsvolumen bei den 10 wichtigsten Lieferanten der letzten 3-5 Jahre bis heute

- Auflistung der Lieferanten und Entwicklung der Lieferantenbeziehungen (neu hinzugekommene und weggefallene Lieferanten)

- Lagerumschlagshäufigkeit

Checkliste: Organisation/EDV (Business Due Diligence)

- EDV-Ausstattung (Hardware, Software)

- EDV-Investitionen der letzten 3-5 Jahre bis heute

- Dokumentation der Geschäftsprozesse (falls vorhanden)

- Darstellung des Internen Controlling (z.B. Monatsberichte)

- Berichte von IT Prüfungen durch externe Auditors oder interne Revision.

Checkliste: Personal (Human Resources Due Diligence)

- Organigramme der Unternehmen mit Zuordnung der Mitarbeiter

- Auflistung des Personals nach Abteilungen und Funktionen mit Informationen über Gehalt und Gehaltsnebenleistungen

- Ausfallzeiten von Mitarbeitern, sofern über dem Durchschnitt liegend

- Vergütung des Geschäftsführers (fix und variabel)

- Liste aller leitenden Angestelltem mit Name, Alter, Dienstalter, Qualifikation

- Kurz-Lebensläufe des Managements

- Entwicklung der Personalstärke in den letzten drei Jahren nach Funktion

- Darstellung geltender Betriebsvereinbarungen, Organisation eines Betriebsrats, Namen der Betriebsratsmitglieder, nächste Betriebsratswahlen

- Geltung von Tarifverträgen, Zugehörigkeit zum Arbeitgeberverband

Checkliste: Legal Due Diligence

- Handelsregister Auszug

- Gesellschaftsverträge (alte und neue Verträge bzw. gesamte Urkundenkette)

- Gesellschafterliste

- Anteilseigner Struktur der letzten 5 Jahre

- Unterlagen über Optionen, Bezugsrechte oder sonstige Rechte am Kapital der Gesellschaft, sofern vorhanden

- Gesellschafterbeschlüsse und Protokolle der Gesellschafterversammlungen sowie Beschlüsse und Protokolle von Beiräten/ Aufsichtsräten der letzten drei Jahre

- Unterlagen über alle Beteiligungen (Mehrheitsbeteiligungen, stille Gesellschafter, Joint Venture)

- Verträge oder Absichtserklärungen zu Zusammenschlüssen, Verschmelzungen, Umstrukturierungen, Ausgliederungen

- Unternehmenskaufverträge

- Verträge und andere Vereinbarungen mit verbundenen Unternehmen

- Gesellschaftsvereinbarungen incl. Gewinnbeteiligungen, Optionen und anderen Nebenvereinbarungen

- Beteiligungen der Geschäftsführer / Gesellschafter an Dritten Unternehmen

- Geschäftsführerverträge und Geschäftsordnungen für die Geschäftsführer

- Handlungsvollmachten und erteilte Prokuren (mit Angabe der Art der Prokuren – Einzel-, Gesamtprokura)

- Miet- und Pachtverträge für Gebäude, Grundstücke sowie Betriebe/Betriebsteile

- Kopien aller noch nicht erfüllten Verträge über Erwerb oder Verfügung über Grundstücke (oder grundstücksgleichen Rechten einschl. Bestell. von Erbbaurechten)

- Übersicht über Miet- und Leasingverträge über bewegliche Sachen (z.B. Telefone, Kfz etc.)

- Wartungsverträge über beweglich Sachen (z.B. Telefone, EDV)

- Leasingverträge über Gegenstände die, wären sie bilanziert, im Anlage- oder Umlaufvermögen zu bilanzieren wären

- Verträge oder sonstige Verpflichtungen außerhalb des gewöhnlichen Geschäftsverkehrs, aus denen sich für die Gesellschaft Verpflichtungen von mehr als x EUR ergeben

- Arbeitsverträge (Standardarbeitsvertrag, Verträge der Führungskräfte) ergänzt um die unter 4. Organisation und Personal angeforderten Daten

- Aufhebungsvereinbarungen und Kündigungen der letzten 12 Monate

- Anhängige, in den letzten 24 Monaten abgeschlossene und drohende Kündigungsschutzprozesse

- Verträge mit allen freien Mitarbeitern

- Pensionsverpflichtungen, ggfs. mit versicherungsmathematischem Gutachten

- Betriebsvereinbarungen (Arbeitszeitregelungen, Gehaltsregelungen), Tarifverträge

- Für den Geschäftsbetrieb relevante Erlaubnisse, Freigaben etc.

- Versicherungen

- Auflistung aller Berater (der letzten 5 Jahre)

- Lieferverträge mit Kunden (sofern vorhanden)

- Lieferverträge mit Lieferanten

- Alle Aktiv- und Passivprozesse sowie nicht gerichtlich anhängige Verfahren, die jedoch anwaltlich betreut werden

- Außergerichtlich geltend gemachte Gewährleistungs-, Produkthaftungs- und Schadensersatzansprüche sowie drohende Rechtsstreitigkeiten

- Risiken aus Produkthaftung und Vorkehrungen dagegen

- eigene gewerbliche Schutzrechte (Patente, Warenzeichen, Geschmacksmuster)

- Wettbewerbsbeschränkenden Vereinbarungen und Wettbewerbsverbote oder Beschränkungen zu Lasten der Gesellschaft

- Lizenzen zur Nutzung fremder gewerblicher Schutzrechte

- Urheberrechte der Gesellschaft (feststellbar und/oder eingetragen)

- Handelsnamen und Geschäftsbezeichnungen der Gesellschaft

- Lizenzen für gewerbliche Schutzrechte oder Know-how, bei denen die Gesellschaft Lizenz-Geber ist

- Darstellung aller anhängigen bzw. drohenden Verletzungsverfahren, die von der Gesellschaft oder gegen sie innerhalb der letzten fünf Jahre eröffnet wurden

- Standardformulare der Gesellschaft: AGB, Standardverträge, Bestellformulare, Rechnungen

Due Diligence Checkliste: Grundstücke, Gebäude, Mieträume, Anlagen

- Genaue Aufstellung der Grundstücke, Gebäude, Mieträume (Größen-, Flächen- und Lagepläne)

- Angaben und Beschreibung des Grundbesitzes; Grundbuchauszüge

- Liste aller öffentlich-rechtlichen Belastungen, insbesondere Auszug aus dem Baulastenverzeichnis mit Vollständigkeitsbestätigung der zust. Gemeinde

- Einschätzung bestehender Haftungsrisiken bezüglich möglicher Umweltlasten

- Pläne, Kalkulationen, Verträge, Genehmigungen, etc. zum geplanten Neubau

- Aufstellung des Maschinen- und Anlagenparks

- Darstellung der geplanten, beschlossenen und begonnenen Investitionen

Disclaimer: Die Due Diligence Checklisten erheben keinen Anspruch auf Vollständigkeit, Rechtsgültigkeit oder Richtigkeit. Diese Checkliste ist nicht dazu gedacht, in einem konkreten Einzelfall angewendet zu werden. Unternehmer Radio übernimmt keine Haftung etc. für eventuelle Schäden aus jeglicher Form der Nutzung dieser beispielhaften und rein informativen Due Diligence Checkliste.

Due-Diligence Checkliste (als PDF)

Unsere umfangreiche Due-Diligence Checkliste im PDF-Format bietet Ihnen eine detaillierte Übersicht über alle notwendigen Dokumente und Informationen, die Sie benötigen, um eine fundierte Bewertung durchzuführen.

(FREE DOWNLOAD – öffnet sich in einem neuen Fenster)

Due-Diligence Checkliste (als Excel-Datei)

Wenn Sie sich auf eine Due Diligence vorbereiten, sei es für eine Fusion, eine Akquisition oder eine andere geschäftliche Transaktion, ist eine effiziente Organisation und Verwaltung der gesammelten Daten unerlässlich. Unsere Due Diligence Checkliste in Excel erleichtert Ihnen genau das. Mit dieser anpassbaren Vorlage können Sie Informationen systematisch erfassen, sortieren und analysieren, um eine gründliche Bewertung sicherzustellen.

(FREE DOWNLOAD – öffnet sich in einem neuen Fenster)

Wichtig

Bitte denken Sie auch daran, dass eine Checkliste allein auch keine erfolgreiche Due Diligence Durchführung garantiert. Es genügt nicht, die Unterlagen einsehen zu können, sie müssen auch mit viel Sachkenntnis und Zusammenhangsverständnis geprüft werden. Eine professionelle Unterstützung ist unbedingt angeraten.

Die vorangegangen Checklisten sind sehr ausführlich. Im Minimum sollten Sie auf die folgenden Punkte bei einer Due Diligence Checkliste achten, die wir Ihnen nachfolgend auch erläutern:

- Finanzen (Financial oder Tax-DD)

- Rechtliches (Legal-DD)

- Personal (Personnel-DD)

- Kunden (Customer-DD)

- Wettbewerb (Commercial-DD)

- Technik (Technical-DD)

Finanzen (Financial Due Diligence): Was sagt der Blick in die Bilanzen?

Bei dem Kauf kleinerer Firmen wird häufig fast nichts geprüft, aber den Blick in die alten Jahresabschlüsse oder Einnahme-Überschussrechnungen gibt es praktisch immer – im Fachjargon “Financial-DD” genannt. Aus den alten Buchhaltungszahlen können Sie erkennen, ob die Firma zumindest in den letzten drei Jahren in der Lage war, mit dem, was sie tut, Geld zu verdienen. Achten Sie dabei besonders auf die Entwicklung des Jahresüberschusses und der liquiden Mittel (Kasse und Bank), für beide wäre ein fallender Trend ein Warnsignal.

Berechnen Sie sich auch ggf. den Gewinn noch einmal selbst, indem Sie außerordentliche Erträge abziehen und außerordentliche Aufwendungen wieder hinzurechnen. Diese werden sich wahrscheinlich nicht in Zukunft wiederholen (und Sie kaufen schließlich die zukünftigen (!) Gewinne). Wenn es sich um eine Einzelunternehmung, eine oHG oder KG handelt, ziehen Sie vom Gewinn auch noch einen kalkulatorischen Unternehmerlohn ab.

Dieser fehlt in den Personalkosten. Wird die Firma auf dem Privatgrundstück des Inhabers betrieben, müssen Sie bei einer Einzelunternehmung, oHG und KG auch noch eine kalkulatorische Miete abziehen, um ein realistisches Bild zu bekommen.

Rechtliches (Legal-DD): Lauern Risiken in alten Verträgen?

Risiken können aus Gesetzen und Verträgen resultieren. Gesetzliche Risiken könnten zum Beispiel Gewährleistungs- oder Haftungsrisiken sein, die sich aus Geschäften der letzten Zeit ergeben. Hier gilt es daher, die Geschäfte auf derartige Risiken hin zu überprüfen. (Auch als Punkte in der Due Diligence Checkliste vorhanden)

Aus Verträgen können Risiken durch eingegangene Verpflichtungen entstehen. Dies betrifft alle Verträge, also beginnend vom Miet- über Versicherungs- und Arbeits- bis hin zu Kaufverträgen.

Erstellen Sie eine Liste aller Verträge und tragen Sie in die Tabelle die wesentlichen Punkte ein (Abschlussdatum, Geschäftspartner, Kündigungsfrist, nächster Kündigungszeitpunkt, jährliche Verpflichtung, Hinweise) und nehmen Sie dann eine Bewertung dieser Risiken vor.

Personal (Personnel-DD): Bleiben die guten Leute, wenn Sie kommen?

In Zeiten des Fachkräftemangels wird es klar, dass Ihnen ein großer Kunden- oder sogar Auftragsbestand nichts hilft, wenn Sie ihn nicht abarbeiten können. Dafür brauchen Sie die guten Mitarbeiter der Firma, die Sie gerne nach dem Kauf behalten möchten. Prüfen Sie deshalb die Altersstruktur und die Qualifikationen, und gewinnen Sie einen Eindruck, ob die Mitarbeiter bleiben oder sich eine neue Stelle suchen wollen.

Kunden (Customer-DD): Kommen die Kunden zum Chef oder zur Firma?

Je kleiner die Firma, desto wichtiger ist das Risiko der Inhaberabhängigkeit. Die Bilanzen zeigen Ihnen nur, wie das Geschäft in der Vergangenheit lief, sie garantieren Ihnen aber nicht, dass die Kunden in Zukunft auch zu Ihnen kommen werden, wenn der alte Chef nicht mehr da ist.

Versuchen Sie daher, im Rahmen der Due-Diligence-Prüfung herauszufinden, welchen Anteil der Chef am operativen Geschäft tatsächlich noch innehat und schätzen Sie dann ein, ob Sie in diese Fußstapfen treten möchten.

Wettbewerb (Commercial-DD) durch die Due Diligence Checkliste besser verstehen: Kennen Sie die Branche?

Bemühen Sie sich, durch die eine Commercial-DD auch den Wettbewerb in der Branche besser zu verstehen. Wer sind die Hauptkonkurrenten, mit welchen Angeboten treten sie beim Kunden an? Wird eher über die Qualität oder den Preis um Aufträge gekämpft? Gibt es bestimmte Spielregeln, die Sie kennen sollten. Dies geht häufig weniger aus Unterlagen, sondern eher aus Gesprächen mit dem Verkäufer hervor.

Stützen Sie deshalb Ihre Beurteilung niemals auf eine reine Unterlagenprüfung. Wie Sie sehen, ist eine Due Diligence eine sehr umfangreiche Angelegenheit. Es geht immer um Risikoprüfung, welche Sie beim Unternehmenskauf eingehen und die im Zweifel das Vielfache des Kaufpreises ausmachen können. Folglich ist es ratsam, sich professionelle Hilfe für die Prüfung der Bereiche zu holen, auf denen Sie selbst kein Fachmann sind.

Technische Due Diligence (Technical-DD): Sind Investitionen ausgeblieben?

Werden Produkte hergestellt, was meist in Industriebetrieben der Fall ist, gehören Produktionsanlagen mit unter zu den wichtigsten Gütern. Wenn der Käufer sicherstellen will, dass die Technik auf dem neusten Stand ist, wird meist eine technische Due Diligence (Technical Due Diligence) durchgeführt.

Hier ist natürlich stark branchenabhängig, was einer genauen Prüfung unterzogen wird. Allerdings geht es nicht ausschließlich um den Zustand der Technik, sondern auch, ob steigenden Aufträgen von den Produktionsgütern abgedeckt werden können. Wichtig ist natürlich eine regelmäßige Wartung – wurde hier in der Vergangenheit gespart, ist Investitionsstau die Folge. Dies mindert oft den optimalen Kaufpreis, da der Käufer nun die Investitionen selber tragen muss.

Due Diligence + Unternehmensbewertung: Wie fließen die Ergebnisse der DD eigentlich in die Unternehmensbewertung ein?

Bringt man beide Themen zusammen, so bietet es sich an, die Auswirkungen nach den Bewertungsansätzen zu unterscheiden:

- Due Diligence und Substanzwert

- Due Diligence und Zukunftserfolgswert

- Due Diligence und Marktwert

Due-Diligence-Prüfung und die Unternehmensbewertung: Substanzwert

Wie Sie wissen, ermitteln Verkäufer den Substanzwert als Liquidationswert und die Käufer als Reproduktionswert. Vereinfacht lässt sich die Formel wie folgt darstellen:

Substanzwert = Anlagevermögen + Umlaufvermögen – Schulden

Das heißt, dass sich der Unternehmenswert aus drei wesentlichen Komponenten zusammensetzt, und auf alle kann die Due Diligence Einfluss nehmen:

Due-Diligence-Prüfung und die Unternehmensbewertung: Anlagevermögen

Hier geht es zunächst darum, festzustellen, welches Anlagevermögen tatsächlich vorhanden ist, und in welchem Zustand es sich befindet. Für das Sachanlagevermögen ist hier besonders die Technical-DD von großer Bedeutung. Bei der Financial-DD geht es vor allen Dingen um den Abnutzungsgrad und die Abschätzung der notwendigen Ersatzinvestitionen.

Sind Immobilien vorhanden, sind nicht nur der Marktwert, sondern auch ggf. damit verbundene gegenwärtige oder zukünftige Belastungen zu ermitteln (Bsp. Schadstoffbelastung im Boden), denn hier können auch deutlich negative (!) Werte entstehen.

Besonders wichtig und zugleich nicht minder schwierig ist der Bereich des immateriellen Anlagevermögens, da hier häufig nur wenig bilanziert ist. Die meisten immateriellen Vermögenswerte müssen daher überhaupt erst identifiziert werden (z.B. Marke, Kundenstamm, Verträge etc.), ehe man sie adäquat bewerten kann. Dementsprechend kommen sowohl der Intellectual Property (IP; dt. „geistiges Eigentum), der Commercial und der Legal Due Diligence eine größere Bedeutung zu.

Das Finanzanlagevermögen kann in Beteiligungen, Ausleihungen und Wertpapieren bestehen. Bei Wertpapieren sollte der aktuelle Kurs ermittelt werden, bei Beteiligungen und Ausleihungen stellt die Beurteilung der Werthaltigkeit den zentralen Punkt der Prüfung dar. Die Themen fallen vor allem in den Bereich der Financial Due Diligence.

Due Diligence und die Unternehmensbewertung: Umlaufvermögen

Im Umlaufvermögen stellen ggf. die Vorräte einen erheblichen Wert dar, der im Rahmen der Financial-DD auf Existenz und Werthaltigkeit überprüft werden muss. Auch sollte überprüft werden, ob und wie Inventuren in der Vergangenheit durchgeführt worden sind.

Forderungen sind wie die Ausleihungen im Rahmen der Financial-DD auf Existenz und Werthaltigkeit zu prüfen, dies kann u.U. mit sog. Saldenbestätigung durch die Schuldner erfolgen. Die Finanzkonten werden anhand der Kontoauszüge geprüft. Bei Fremdwährungsbeständen ist der aktuelle Kurs zu berücksichtigen.

Due Diligence und die Unternehmensbewertung: Schulden

Für die Verbindlichkeiten gilt im Prinzip das Gleiche wie für die Forderungen. Hier ist jedoch zusätzlich auf die Vollständigkeit zu achten, also zu überprüfen, ob noch Verbindlichkeiten fehlen, die in der Bewertung berücksichtigt werden sollten.

Von meist größerer Bedeutung ist die Identifikation und Bewertung von Risiken, die als Rückstellung in die Unternehmensbewertung einfließen würden. Hier bringen wiederum Commercial- und Legal-DD wichtigen Input.

Abschlussbemerkung: Substanzwert

Wie Sie sicherlich bemerkt haben, haben auf den Substanzwert besonders die Financial und die Legal Due Diligence großen Einfluss. Das liegt an der Vergangenheitsorientierung dieser Bewertungsmethode: Sie stellt auf den jetzigen Zustand ab, der durch die abgeschlossenen Geschäfte der Vergangenheit entstanden ist. Daher lohnt hier besonders der Blick in die Bilanzen und Verträge.

Due Diligence und die Unternehmensbewertung: Zukunftserfolgswert

Für die Bestimmung des Zukunftserfolgswertes gibt es eine Vielzahl von Verfahren. Auf jeden Fall sollen das Ertragswertverfahren und die Discounted-Cash-Flow-Verfahren genannt sein.

Eine Erklärung des Discounted-Cash-Flow-Verfahrens können Sie auch noch einmal in dem nachstehenden Video aus unserer Lexikon-Reihe entnehmen.

Dabei bezieht sich der erste Termin auf die Detailplanungsphase, also die nächsten 3-5 Jahre, der zweite Termin auf den Restwert und der dritte Termin auf das nicht betriebsnotwendige Vermögen. Um hier nicht zu weit auszuholen, setze ich die einzelnen Komponenten als bekannt voraus. Wenn Sie sich bei dem ein oder anderen Begriff unsicher sind, lesen Sie gerne im Beitrag zum Ertragswertverfahren nach.

Due Diligence und die Unternehmensbewertung: Detailplanungsphase

Hier geht es in der DD darum, die a) Plausibilität der Planung zu überprüfen, die der Bewertung zugrunde liegt, oder überhaupt erst eine plausible Prognose der zukünftigen Entwicklung zu erzeugen, und b) den Kapitalkostensatz, der für die Diskontierung der zukünftigen Überschüsse verwendet wird, zu überprüfen.

Um hier einen Überblick zu bekommen, wollen wir anhand der Positionen einer typischen Planungsrechnung die Einflüsse der Due Diligence für die Unternehmensbewertung durchgehen.

| Position | Due Diligence |

| Umsatz | Commercial-DD: Wachstumsraten plausibel? Insbesondere bei Nachfolgen: Inhaberabhängigkeit ? Financial-DD: Wachstum der letzten Jahre passend?HR-DD: Bleibt wichtiges Personal nach Kauf an Board?Strategic-DD: Wie wird sich das Geschäftsfeld entwickeln? |

| Bestandsveränderungen | Financial-DD: Bestandsveränderungen/Umsatzwachstum passend? |

| Sonstige Betr. Erträge | Financial-DD: woher kamen sonst. betr. Erträge, kommen sie weiterhin? |

| Materialaufwand | Financial-DD: Wie war Materialeinsatzquote bisher? Trend?Operational-DD: Bleibt Materialeinsatzquote stabil oder bestehen Änderungseinflüsse?Technical-DD: Verursacht der Zustand der technischen Anlagen ggf. höheren Materialeinsatz? |

| Personalaufwand | HR-DD: Wann scheiden ältere Mitarbeiter aus? Lassen sie sich durch Neueinstellungen ersetzen?Cultural-DD: Sind Effizienzverluste oder Kündigungen wegen Unterschieden in der Unternehmenskultur zu erwarten?Financial-DD: Sind die Gehälter angemessen? Müssen Erhöhungen zu Abwehr von Abwerbeversuchen eingeplant werden? |

| Abschreibungen | Financial-DD: Passen die Abschreibungen auf die Altanlagen zum Anlagespiegel? Passen die neuen Abschreibungen zu den Investitionen?Technical-DD: Passen die Nutzungsdauern zum technischen Zustand? |

| Sonstige Betr. Aufwand | Financial-DD: Sind die Planungen nur Fortschreibungen der Vergangenheit oder reflektieren sie auch zukünftige Änderungen?IT-DD: Ergeben sich durch IT-Änderungen Verschiebungen zwischen Kostenarten? |

| EBIT, Betriebsergebnis | (Berechnung überprüfen) |

| Steuern | Tax-DD: Wurde der Steuersatz richtig ermittelt?Financial-DD: Wurde der Steuersatz auf die richtige Größe (EBIT!) angewandt? |

| NOPAT | (Berechnung überprüfen) |

| Rückstellungsbildung | Legal-DD: Wurden alle vertraglichen und gesetzlichen Risiken bewertet und in die Planung einbezogen?Environmental-DD: Wurden alle Umweltrisiken bewertet und in die Planung einbezogen?Tax-DD: Wurden die Steuerrückstellungen richtig bewertet und geplant? |

| Brutto Cash Flow | (Berechnung überprüfen) |

| Investitionen | Strategic-DD: Sind Änderungen am Geschäftsmodell beabsichtigt, und wenn ja, korrekt im Investitionsplan abgebildet?Operational-DD: Reflektieren die Investitionen die Auslastungssituation in Bezug auf die Umsatzplanung?Technical-DD: Berücksichtigen die Investitionen die ggf. notwendigen Ersatzbeschaffungen? |

| Änderung des Working Capital | Financial-DD: Passen die Änderungen in Vorräten, Forderungen und Verbindlichkeiten zum Umsatzwachstum?Operational-DD: Sind Maßnahmen zur Optimierung des Working Capital in der Planung berücksichtigt? |

| Free Cash Flow | (Berechnung überprüfen) |

Die Überprüfung des Kapitalkostensatzes kann sich wieder an seinen Komponenten orientieren:

| Komponente | Prüfung |

| Fremdkapitalzins | Financial-DD: Wie wurde der FK-Zins ermittelt, auf Basis aktueller Kreditzinsen, auf Basis des Ratings oder anderer Quellen? |

| Tax Shield | TaxDD: Wurde der Steuersatz richtig ermittelt? |

| Risikoloser Zinssatz | Financial-DD: Wie wurde der risikolose Zinssatz ermittelt? Wird der Planungshorizont berücksichtigt? |

| Risikoprämie | Financial-DD: Wie wurde die Risikoprämie ermittelt? Wurde das CAPM verwendet? Wenn keine Börsennotierung vorliegt, wie wurde die Peer Group bestimmt? Wurde der Betafaktor relevered? |

| Kapitalstruktur | Financial-DD: Wie wurden die Anteile für Eigen- und Fremdkapitalverzinsung bestimmt? |

Restwert

Für den Restwert gibt es verschiedene Ansätze der Ermittlung, so kann z.B. entweder auf den NOPAT der letzten Detailplanungsphase zurückgegriffen werden oder eine separate Phase (der sog. “Eingeschwungene Zustand”) geplant werden. Grundsätzlich sind dabei für den Zähler die gleichen Fragen wie in der Detailplanungsphase zu stellen, allerdings mit wesentlich stärkerem Gewicht auf der langfristigen Wirkung.

Die Strategische Due Diligence wirkt sich daher ganz besonders stark in dieser Phase aus, da sie den Wachstumsfaktor maßgeblich beeinflusst.

Nicht betriebsnotwendiges Vermögen

Das nicht betriebsnotwendige Vermögen (speziell nicht betrieblich genutzte Immobilien und Finanzanlagevermögen) ist die einzige Berechnungskomponente, die sich nicht auf die Zukunft, sondern auf den Zeitpunkt der Bewertung bezieht. Für sie trifft daher das zu, was wir bereits zur Prüfung des Substanzwerts gesagt haben.

Wählen Sie jetzt Ihren passenden Käufer

Jetzt Kandidaten auswählenDr. Rainer Ammon

Unternehmenswert-Experte

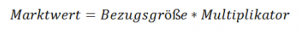

Due Diligence und die Unternehmensbewertung: Marktwert

Bei den Multiplikatorverfahren wird eine Bezugsgröße, die für das zu bewertende Unternehmen bekannt ist, mit den Vielfachen anderer Unternehmen multipliziert. Prinzipiell stellt sich die Bewertung also wie folgt dar:

Als Bezugsgröße werden meistens EBIT und Umsatz herangezogen. Aus der Due Diligence für die Unternehmensbewertung sollten daher die wenigen Größen dieser Berechnung genau unter die Lupe genommen werden:

- Bezugsgröße:

- Wurde die Größe für das zu bewertende Unternehmen in der Weise ermittelt, dass außerordentliche Effekte herausgerechnet worden sind?

- Kann mit der Größe auch in Zukunft gerechnet werden? (wieder: Inhaberabhängigkeit, Strategie)

- Multiplikator:

- Aus welcher Quelle stammen die Multiples? Sind sie aktuell und verlässlich?

- Passt die Peer Group, aus der die Multiples gewonnen wurden, zu dem Chancen-/Risikoprofil der zu bewertenden Unternehmung?

- Bei Verwendung eines Umsatzmultiplikators: Entspricht die Umsatzrendite der Unternehmung den Umsatzrenditen der Unternehmen der Peer Group?

Ich glaube, ich brauche nicht extra zu betonen, dass diese Aufzählung nicht vollständig und abschließend sein kann, denn sie muss für jede Unternehmensbewertung individuell vorgenommen werden. Das Wichtigste ist wohl, dass Sie die Due Diligence für die Unternehmensbewertung als Instrument verstehen, das Ihnen dabei hilft, mehr über die Firma zu erfahren, die Sie bewerten. Jede Information fügt sich in Ihre Unternehmensbewertung ein, manchmal ganz offensichtlich an mehreren Stellen, manchmal auch nur als Gesamteindruck bei der Einschätzung der Plausibilität.

Fazit zu den Auswirkungen auf den Zukunftserfolgswert

Die Erkenntnisse aus allen Formen der Due Diligence können die Bewertung anhand der zukünftigen Überschüsse in ganz erheblichem Maß beeinflussen. Es gibt vier Stellschrauben, über die der Wert besonders stark in die eine oder die andere Richtung bewegt werden kann, deshalb sollte hier die Prüfung entsprechend genau erfolgen:

- Restwert

- Nachhaltiger Überschuss

- Wachstumsfaktor

- Kapitalkostensatz

- Risikoprämie

- Kapitalstruktur