Earn-Out

Es ist eine klassische Situation: Ein erfolgreiches Start-up steht zum Verkauf. Die Gründer schwärmen vom riesigen Potenzial und wollen 20 Millionen. Der Käufer sieht die aktuelle Performance und bietet 10 Millionen. Pattsituation? Nicht unbedingt. Hier kommt der Earn-Out ins Spiel – die elegante Lösung für unterschiedliche Zukunftsvisionen.

So funktioniert’s in der Praxis

Ein typischer Earn-Out könnte so aussehen:

- Sofortzahlung: 10 Millionen (Fix-Kaufpreis)

- Zusätzlich nach einem Jahr: 3 Millionen, wenn der Umsatz um 30% steigt

- Nach zwei Jahren: 4 Millionen bei Erreichen einer EBIT-Marge von 15%

- Nach drei Jahren: 3 Millionen, wenn wichtige Kunden gehalten werden

Die versteckten Tücken

Earn-Outs sind wie eine Ehe auf Zeit – und genauso konfliktanfällig. Die Gründer wollen schnell wachsen, um ihre Ziele zu erreichen. Der Käufer möchte vielleicht lieber in Prozesse und Strukturen investieren. Wer entscheidet über Investitionen? Was passiert bei einer Reorganisation? Solche Fragen sollten vorab geklärt werden.

Typische Kennzahlen für Earn-Outs:

- Umsatzwachstum

- EBIT/EBITDA-Entwicklung

- Kundengewinnung und -bindung

- Produkteinführungen

- Patentanmeldungen

- Mitarbeiterfluktuation

- Strategische Meilensteine

Die psychologische Komponente

Ein Earn-Out ist auch ein Vertrauensbeweis: Die Verkäufer zeigen, dass sie an ihr Unternehmen glauben. Gleichzeitig bindet er wichtige Leute ans Unternehmen – wer seinen Earn-Out noch nicht verdient hat, denkt zweimal nach, bevor er kündigt.

Was die Praxis lehrt

Erfahrene Dealmaker wissen: Je einfacher die Earn-Out-Struktur, desto besser. Komplexe Formeln und verschachtelte Bedingungen führen oft zu Streit. Auch die Zeitdauer ist entscheidend: Drei Jahre sind üblich, alles darüber hinaus wird schwierig zu managen.

Die Kunst der Balance

Ein guter Earn-Out motiviert, ohne zu überfordern. Er setzt ambitionierte, aber realistische Ziele. Vor allem aber muss er messbar sein – nichts ist schlimmer als Streit über die Interpretation von schwammigen Kriterien.

Am Ende ist der Earn-Out wie ein Gesellenstück im M&A-Handwerk: Er zeigt, ob die Beteiligten ihr Geschäft verstehen. Oder wie ein alter Dealmaker mal sagte: “Ein Earn-Out ist wie ein Tandem-Fallschirmsprung – aufregend, aber nur mit dem richtigen Partner wirklich sicher.”

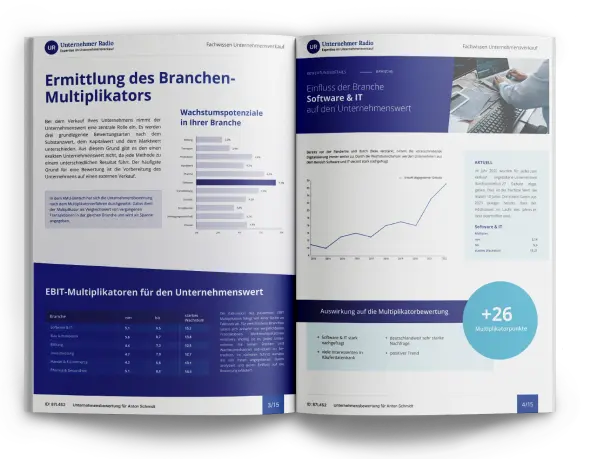

15-seitige Wertermittlung als PDF

Was ist Ihr Unternehmen wert?

Wertvolle Brancheninfos, realistische Kaufpreisregionen, Einblicke in potenzielle Käufer und die Chancen auf einen erfolgreichen Verkauf – kompakt, erständlich und praxisnah.

Jetzt Wertermittlung erstellen