Lesedauer: 7 Min.

Lesedauer: 7 Min.

Die GmbH Steuern sind komplexes Thema, welches auch beim Verkauf des Unternehmens eine Rolle spielt.. Sie sind GmbH-Gesellschafter und beabsichtigen, Ihre GmbH-Anteile an einen Nachfolger zu veräußern? Dann sollten Sie umsichtig handeln und frühzeitig eine eigene Steuerstrategie entwickeln.

Das deutsche Steuerrecht bietet Ihnen bei einem GmbH-Verkauf zahlreiche Privilegien und vielfältige Gestaltungsmöglichkeiten – von üppigen Freibeträgen bis hin zur nahezu völligen Steuerfreiheit. Mit welchen Steuerbelastungen und -ermäßigungen Sie bei einem GmbH-Verkauf rechnen müssen, richtet sich nach den jeweiligen Umständen des Einzelfalls. Zu den maßgebenden steuerrelevanten Faktoren zählen vor allem Ihr persönlicher steuerrechtlicher Status sowie die Übertragungsform des GmbH-Verkaufs.

Das Wichtigste in Kürze

- Steuerliche Planung: GmbH-Gesellschafter sollten frühzeitig eine Steuerstrategie entwickeln, da es zahlreiche Gestaltungsmöglichkeiten gibt, wie Freibeträge und Steuervergünstigungen.

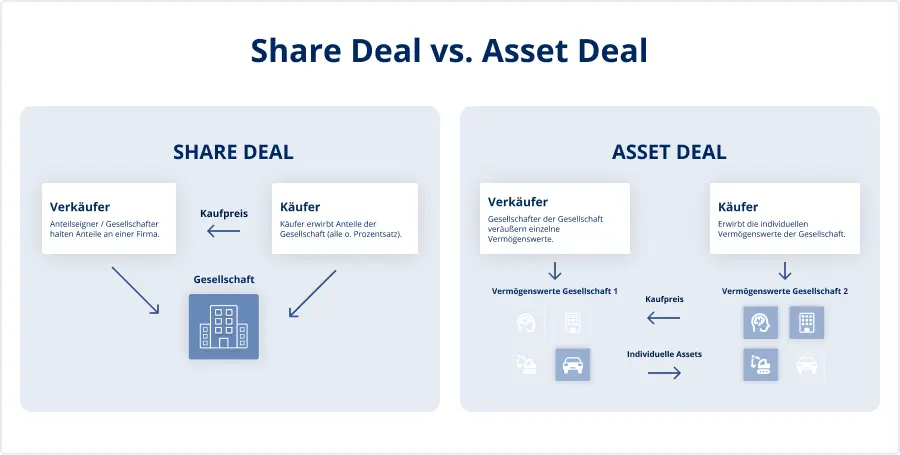

- Share Deal vs. Asset Deal: Der Share Deal (Verkauf von Gesellschaftsanteilen) ist steuerlich vorteilhafter als der Asset Deal (Verkauf von Wirtschaftsgütern).

- Steuerliche Behandlung bei Privatvermögen:

- Beteiligung unter 1 %: Veräußerungsgewinne unterliegen der Abgeltungssteuer (25 %).

- Beteiligung über 1 %: Gewinne gelten als Einkünfte aus Gewerbebetrieb und unterliegen der Einkommensteuer. Das Teileinkünfteverfahren ermöglicht eine Besteuerung von nur 60 % des Gewinns.

- Steuervorteile: Es gibt Freibeträge und die „Fünftel-Regelung“, die eine Steuerverteilung über 5 Jahre erlaubt. Ein ermäßigter Steuersatz ist für Verkäufer ab 55 Jahren oder bei Berufsunfähigkeit möglich.

- Steuerliche Befreiungen: Bei Verkäufen durch Kapitalgesellschaften sind 95 % des Gewinns steuerfrei.

Der GmbH-Kauf findet entweder als Share Deal oder als Asset Deal statt. Während bei einem Share Deal eine GmbH als Ganzes oder einer ihrer Teilbetriebe veräußert wird, handelt es sich bei einem Asset Deal um den Verkauf von Wirtschaftsgütern aus dem Betriebsvermögen. Die folgenden Ausführungen betreffen den GmbH-Verkauf als Share Deal.

Steuer-Sachverhalt: Die GmbH-Anteile befinden sich im Privatvermögen einer natürlichen Person

Für Privatpersonen sind bei der ertragsteuerlichen Behandlung von Einkünften aus dem GmbH-Verkauf zwei Fallkonstellationen zu unterscheiden:

1. Fallbeispiel: Die GmbH-Beteiligung beträgt 1 Prozent oder weniger.

Veräußerungsgewinne aus einem GmbH-Verkauf gelten steuerlich als Einkünfte aus Kapitalvermögen (§ 20 Abs. 4 EStG), wenn die Beteiligungsquote am Stammkapital der GmbH geringer ausfällt als 1 %. In diesem Fall unterliegen die Veräußerungsgewinne der 25 %-igen Abgeltungssteuer auf Kapitalerträge plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer (§ 32d EStG). Werbungskosten können steuermindernd angesetzt werden.

2. Fallbeispiel: Die GmbH-Beteiligung beträgt mehr als 1 Prozent.

Beläuft sich die Beteiligungsquote an einer GmbH während der vergangenen 5 Jahren vor dem GmbH-Verkauf auf über 1 % des Stammkapitals der Gesellschaft, so bewertet der Fiskus die daraus erzielten Einnahmen als Einkünfte aus Gewerbebetrieb (§ 17 EStG). Das hat zur Folge, dass auf diese gewerblichen Einkünfte Einkommensteuer erhoben wird. Zu den gewerblichen Einkünften zählen insbesondere die GmbH Gewinne aus einem Unternehmensverkauf im Ganzen oder eines Teilbetriebs sowie einer Veräußerung des gesamten GmbH-Anteils eines GmbH-Gesellschafters (§ 16 Abs.1 EStG).

Die gute Nachricht dabei: Der Steuergesetzgeber privilegiert Veräußerungsgewinne, die bei einem GmbH-Verkauf realisiert werden. Dies geschieht durch vorteilhafte Steuergestaltungen wie etwa die Anwendung des Teileinkünfteverfahrens, durch generös bemessene Freibeträge sowie durch die „Fünftel-Regelung“ oder ermäßigte Steuersätze.

Besteuerung der GmbH bei Gewinnausschüttungen

Gewinnausschüttungen aus einer GmbH unterliegen einer spezifischen Besteuerung, die Unternehmer bei Zahlungen an Gesellschafter berücksichtigen müssen. Laut deutschem Steuerrecht werden diese Ausschüttungen als Einkünfte aus Kapitalvermögen eingestuft und unterliegen der Kapitalertragsteuer. Diese beträgt 25 %, zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer, was zu einer effektiven Steuerbelastung von rund 26,375 % führt.

Die Besteuerung kann je nach Modell unterschiedlich ausfallen. Ein Beispiel ist das Teileinkünfteverfahren, bei dem 40 % der Ausschüttungen steuerfrei sind und die restlichen 60 % mit dem persönlichen Einkommenssteuersatz des Gesellschafters besteuert werden. Dieses Verfahren ist vor allem relevant für Gesellschafter mit einer Beteiligung von mehr als 1 % am Unternehmen.

Wichtige Punkte zur Besteuerung von GmbH-Gewinnausschüttungen:

- Kapitalertragsteuer: 25 % + Solidaritätszuschlag und ggf. Kirchensteuer

- Effektive Steuerlast: ca. 26,375 %

- Teileinkünfteverfahren:

- 40 % steuerfrei

- 60 % mit persönlichem Einkommenssteuersatz versteuert

- Relevant bei: Beteiligung von über 1 % am Unternehmen

Es ist entscheidend, dass Unternehmer und Geschäftsführer die relevanten Bestimmungen der Körperschaftsteuer kennen, um die Steuerlast optimal zu steuern.

Steuer-Sachverhalt: Die GmbH-Anteile befinden sich im Betriebsvermögen einer Kapitalgesellschaft

Werden die Anteile einer GmbH im Betriebsvermögen einer anderen Kapitalgesellschaft gehalten, wird der Veräußerungsgewinn unter Anwendung des Körperschaftsteuergesetzes sogar nahezu steuerfrei gestellt (§ 8b Abs.2, S.2 KStG). Allerdings sind nach dieser Vorschrift 5 % des Gewinns steuerlich pauschal als nicht abziehbare Betriebsausgaben zu behandeln (§ 8b Abs.3, S.1 KstG). Demnach beträgt die Steuerfreiheit tatsächlich 95 %.

Wie wird der Veräußerungswert bei einem GmbH-Verkauf ermittelt?

Die steuerliche Bemessungsgrundlage bei einem GmbH-Verkauf stellt der erwirtschaftete Veräußerungsgewinn dar. Der Veräußerungsgewinn errechnet sich aus der Differenz zwischen dem erzielten Verkaufspreis und den Anschaffungskosten, abzüglich der Kosten des GmbH-Verkaufs. Oder bilanztechnisch formuliert: Übersteigt der Veräußerungspreis, abzüglich der Veräußerungskosten, den in der Bilanz ausgewiesenen Buchwert des veräußerten GmbH-Anteils, handelt es sich bei dem Differenzbetrag um den Veräußerungsgewinn. Die Anschaffungskosten entsprechen ihrer Höhe nach den Kosten, die beim Erwerb von GmbH-Anteilen entstehen (§ 17 Abs.2a EStG).

15-seitiger Bewertungsreport – kostenlos

Wissen Sie, wie viel Ihr Unternehmen wert ist?

Jetzt ohne Risiko in wenigen Minuten herausfinden.

Was bedeutet das „Teileinkünfteverfahren“?

Im Rahmen der gewerblichen Einkünfte unterliegen Veräußerungsgewinne der Sonderregelung des sogenannten Teileinkünfteverfahrens (siehe Beispiel unten). Danach werden lediglich durch das Teileinkünfteverfahren 60% des Gewinns mit dem persönlichen Einkommensteuersatz besteuert, die restlichen 40 % sind von der Steuer befreit. Entsprechend dazu können auch Werbungskosten des Verkäufers zu 60 % steuerlich abgesetzt werden.

Welche Freibeträge gelten bei einem GmbH-Verkauf?

Die Steuer beim Unternehmensverkauf wird nur zur Einkommensteuer hinzugezählt, soweit der Veräußerungsgewinn den Freibetrag von 9.060 Euro übersteigt. Der Freibetrag ist in voller Höhe nur bei einer GmbH-Beteiligung von 100 % erreichbar. Folglich wird der Freibetrag bei der steuerlichen Berechnung entsprechend der jeweiligen Anteilsquote errechnet und berücksichtigt (§ 17 Abs.3 EStG). Lautet die GmbH-Beteiligung beispielsweise auf 50 %, so ist auch der Freibetrag entsprechend nur zur Hälfte anzusetzen. Er verringert sich um den Betrag, um den er die geltende Freibetragsgrenze von 36.100 Euro übersteigt.

Als zusätzliches Bonbon gewährt der Fiskus bei einem GmbH-Verkauf dem Veräußerer einen persönlichen Freibetrag, sofern er sein 55. Lebensjahr vollendet hat oder dauernd berufsunfähig ist. Wie bereits ausgeführt, gilt der Freibetrag sowohl bei einem GmbH-Verkauf im Ganzen als auch von Teilbetrieben im Rahmen eines Share Deals

Der Freibetrag beläuft sich auf höchstens 45.000 Euro (§ 16 Abs. 4 EStG) und verringert sich sukzessive um jenen Betrag, der einen Veräußerungsgewinn die Obergrenze von 136.000 Euro übersteigt. Nach dieser Rechnung entfällt der Freibetrag komplett, wenn durch den GmbH-Verkauf ein Veräußerungsgewinn von 181.000 Euro erreicht bzw. überschritten wird.

Den persönlichen Freibetrag gewährt der Fiskus auf Antrag. Er wird dem GmbH-Verkäufer nur ein einziges Mal in seinem Leben gewährt.

Beispiel zu GmbH Steuern:

Die Anschaffungskosten für den Kauf von GmbH-Anteilen beliefen sich seinerzeit auf 100.000 Euro. Der nunmehr erzielte Verkaufspreis dieser Anteile beträgt 265.000 Euro. Aus der Differenz zwischen den Anschaffungskosten und dem Verkaufspreis, abzüglich der angefallenen Veräußerungskosten von 15.000 Euro, ergibt sich ein Veräußerungsgewinn in Höhe von 150.000 Euro. Der Freibetrag von 45.000 Euro ermäßigt sich danach um den Differenzbetrag zwischen 136.000 Euro und 150.000 Euro, folglich um 14.000 Euro auf 31.000 Euro.

Welche zusätzlichen Steuervorteile bietet das geltende Recht?

Ein GmbH-Verkauf ist in aller Regel mit beträchtlichen Einkünften und damit zugleich mit einer hohe Einkommensteuerlast für den Verkäufer verbunden. Um unverhältnismäßig hohe finanzielle Belastungen für den ausscheidenden GmbH-Gesellschafter zu vermeiden, federt der Gesetzgeber unter bestimmten Voraussetzungen steuerliche Belastungen neben den bereits erwähnten Freibeträgen mit der „Fünftel-Regelung oder durch einen ermäßigten Steuersatz ab.

Die Fünftel-Regelung: Bei einem GmbH-Verkauf kommt die „Fünftel-Regelung“ zur Anwendung. Danach wird der aus dem GmbH-Verkauf erzielte Veräußerungsgewinn rechnerisch auf insgesamt fünf Steuerjahre gesplittet. Die Fünftel-Regelung wird im Rahmen einer „Günstiger“-Prüfung durch den Fiskus von Amts wegen gewährt.

Ermäßigter Steuersatz: Alternativ zur Fünftel-Regelung kann der GmbH-Verkäufer für einen Veräußerungsgewinn bis zu 5 Millionen Euro einen ermäßigten Steuersatz beantragen. Voraussetzung für die Steuerermäßigung ist, dass der steuerpflichtige GmbH-Verkäufer das 55. Lebensjahr vollendet hat oder er im sozialversicherungsrechtlichen Sinne dauernd berufsunfähig ist.

Der ermäßigte Steuersatz für beträgt 56 % des durchschnittlichen Einkommenssteuersatzes, mindestens jedoch 14 % des im Steuerzeitraum geltenden Eingangssteuersatzes.

Praxis-Beispiel zu GmbH Steuern:

Der 60 Jahre alte Holger Adam ist alleiniger Gesellschafter der Orticon GmbH. Durch den Verkauf seiner im Privatvermögen gehaltenen Gesellschaftsanteile realisiert er einen Veräußerungserlös in Höhe von 500.000 Euro. Die Anschaffungskosten bei der Übernahme der GmbH-Anteile beliefen sich seinerzeit auf 230.000 Euro, so dass er durch den GmbH-Verkauf einen Überschuss von 270.000 Euro erzielt. Nach Abzug der Veräußerungskosten in Höhe von 20.000 Euro verbleibt Holger Adam ein Veräußerungsgewinn von 250.000 Euro nach Lieferung der GmbH Anteile.

Da Adam mit mehr als 1 % am Stammkapital der Orticon GmbH beteiligt ist, kommt das Teileinkünfteverfahren zu Anwendung. Danach unterliegt der Veräußerungsgewinn über 250.000 Euro zu 60 % der Einkommensteuer, 40 % bleiben hingegen steuerfrei. Daraus folgt: 150.000 Euro des Veräußerungsgewinns sind steuerpflichtig.

Da Holger Adam bereits das 55. Lebensjahr überschritten hat, steht ihm der gesetzliche Freibetrag in Höhe von maximal 45.000 Euro zu. Allerdings verringert sich der Freibetrag rechnerisch um den Betrag, der die Freigrenze von 136.000 Euro übersteigt.

Daraus ergibt sich folgende Steuerrechnung:

| Veräußerungsgewinn | 250.000 Euro |

| – 40 % (Teileinkünfteverfahren) | 100.000 Euro |

| Veräußerungsgewinn 60 % | 150.000 Euro |

| Freibetrag (136.000 Euro – 14.000 Euro) | 31.100 Euro |

| Zu versteuernder Gewinn | 119.000 Euro |

Für die aus dem GmbH-Verkauf resultierende Steuerlast kann Holger Adam entweder nach der Fünftel-Regelung eine Verteilung auf insgesamt fünf Jahre verlangen oder gegenüber der Finanzverwaltung den ermäßigten Steuersatz beantragen.

Sonstige Steuern bei einem GmbH-Verkauf

- Gewerbesteuer: Der Verkauf von GmbH-Anteilen im Privatvermögen unterliegt nicht der Gewerbesteuer.

- Umsatzsteuer: Veräußerungsgewinne aus einem GmbH-Verkauf im Ganzen oder aus der Veräußerung von Teilbetrieben (Share Deal) sind nicht umsatzsteuerpflichtig (§ 1 UStG).

- Grunderwerbsteuer: Im Unterschied zum Asset Deal fällt bei einem Immobilienverkauf im Rahmen eines Share Deals auf Seiten des Erwerbers ausnahmsweise nur dann Grunderwerbsteuer an, wenn der Käufer mindestens 95 % der GmbH-Anteile erwirbt. Ein Anteilsverkauf unterhalb dieser prozentualen Grenze (bis 94,9 %) löst hingegen keine Steuerpflicht aus.

Merke:

Der GmbH-Verkauf in Form von Gesellschaftsanteilen (Share-Deal) ist für den Verkäufer in der Regel steuerlich vorteilhafter als die Veräußerung einzelner Wirtschaftsgüter einer GmbH (Asset-Deal).

Nutzen Sie für Ihr Vorhaben unsere fachliche Kompetenz und Erfahrung. Unser Expertenteam unterstützt und berät Sie gerne bei Ihrem GmbH-Verkauf.

Fazit zu GmbH Steuern

Beim Verkauf von GmbH-Anteilen ist eine sorgfältige steuerliche Planung entscheidend, um von den zahlreichen Vorteilen und Gestaltungsmöglichkeiten im deutschen Steuerrecht zu profitieren. Die Besteuerung hängt stark von der Beteiligungshöhe und dem gewählten Verkaufsmodell (Share Deal oder Asset Deal) ab. Während bei Beteiligungen unter 1 % die Veräußerungsgewinne als Einkünfte aus Kapitalvermögen mit einer Abgeltungssteuer besteuert werden, gelten bei Beteiligungen über 1 % spezielle Vorschriften für gewerbliche Einkünfte.

Dank Vergünstigungen wie dem Teileinkünfteverfahren, großzügigen Freibeträgen und der Fünftel-Regelung können Verkäufer die Steuerlast deutlich reduzieren. Wichtig ist, die individuelle Besteuerung und Gewinnermittlung frühzeitig zu planen und rechtliche Vorschriften zu beachten, um den Gewinn optimal auszuschütten. Letztlich bietet das deutsche Steuerrecht viele Möglichkeiten, die Steuerbelastung beim Verkauf eines Unternehmens zu minimieren.